摘要: 利空: 新冠疫情依旧严重,疫苗的接种及效果不及预期,全球经济复苏放缓,美元指数反弹; 利多: 美国将推出新版疫情援助计划,欧美央行都有关注经济放缓的风险,全球货币宽松仍将延续,经济复苏的进程并未被彻底打断,美元亦难有趋势性上涨的机会。 总体而言,我们对铜价中长期上涨趋势偏乐观,但短期确实会受制于经济复苏阶段性的放缓。基于这种判断,我们认为铜价在2月份的走势会以偏弱震荡为主,下行空间预计不会太大。 策略: 期货方面,近期建议观望为主,激进者则考虑57000附近少量买入,58000以上则逢高减仓止盈。期权方面,建议卖出55000元/吨以下的看跌期权。 不确定性风险: 疫情冲击下全球经济复苏节奏 一、行情回顾 过去一个月,铜价走势整体上呈现冲高回落的态势,主力合约最高涨至60680元/吨,但进入中旬则一路走低,月底沪铜(68060, 510.00, 0.75%)主力合约已经跌至57770元/吨。走势上,沪铜与伦铜都已经跌破了所有短期趋势线,但距离60日均线尚有一定距离。 二、价格影响因素分析 1、宏观面:关注复苏进程 全球: 全球疫情严峻程度一度上升,英国南非发现病毒变异,多国加强疫情管控。 美国总统平稳过渡,拜登宣布一系列政策,其中1.9万亿美元财政刺激最受关注。民主党获两院控制权,为拜登上台后的政策执行铺平道路。 美联储月初频繁提及缩减购债,市场担忧有所上升。但1月议息会议维持鸽派基调,鲍威尔称现在谈论缩减购债还为时过早。 欧央行议息会议按兵不动,拉加德表示经济面临下行风险,在政策方面不排除任何选项,欧央行管委会暗示降息可能。 总的来说,目前欧美货币政策继续维持宽松立场,并且欧央行有意提高降息预期,叠加拜登的财政刺激预期仍存,市场仍然偏向于乐观。 中国: 商务部:2020年我国对外直接投资1329亿美元,位居全球前列;我国对外直接投资存量超2.3万亿美元。全年社会消费品零售总额39.2万亿元,下降3.9%,降幅较上半年收窄7.5个百分点。最终消费占GDP比重达到54.3%。 中汽协:2020年,汽车制造业完成营业收入81557.7亿元,同比增长3.4%,占规模以上工业企业营业收入总额的7.7%。利润方面,汽车制造业累计实现利润5093.6亿元,同比增长4.0%,占规模以上工业企业实现利润总额的7.9%。销量来看,2020年国内汽车市场全年累计销量2531.1万辆,同比增速收窄至2%以内,市场恢复好于预期。 统计局:2020年12月CPI升至100.2,同比增长0.2%。 交通运输部:2020年,预计全年完成交通固定资产投资3.48万亿元。其中公路水路预计完成投资2.59万亿元,完成全年投资目标任务的143.8%。 海关总署:“十三五”时期,我国进出口总值达146.37万亿元,增长17.2%。进出口国际市场份额提高到12.8%,进口提升至11.5%、出口提升至14.2%。 央行:2020年我国工业中长期贷款增速持续提升,房地产贷款增速持续回落。 总的来看,消费仍然是经济稳定运行的“压舱石”,进出口外贸表现抢眼,国内经济逐步摆脱疫情影响,总体向好。 2、基本面:供需紧平衡 2.1 铜矿供应继续偏紧 图1:铜精矿冶炼费(单位:美元/吨)

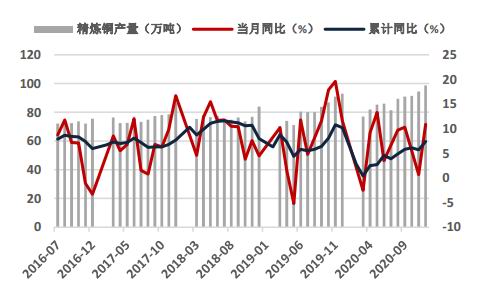

数据来源:WIND、中信建投期货 图2:精炼铜产量(单位:万吨)

数据来源:WIND、中信建投期货 最近一个月,铜精矿冶炼费进一步回落,从12月中旬的48美元跌至1月底的43.2美元。但从国家统计局数据看,12月份精炼铜产量同比增长达到10.9%,全年增速达到7.4%。对比后认为,铜矿粗炼费的持续下滑并不完全是矿端供应的问题,冶炼产能的扩张也是原因之一。因此,从供应端看,虽不宽松,但亦难以对铜价造成更多的支撑。 2.2 进口出现分化 12月份,铜精矿、精炼铜、铜材的进口都出现了较明显的回落,但废铜进口大幅增长。从原因上来看,有最后期限加快审批的原因,但需要关注再生资源进口规则改变后,高纯废铜进口回升的情况。这可能是2021年国内铜供应的一个重要增量。此外,国内进口套利空间仍未打开,但上海进口铜溢价在持续推升,反映出外贸市场对进口铜需求的回暖。 图3:铜精矿进口量(单位:万吨)

数据来源:WIND、中信建投期货 图4:精铜当月进口量(单位:万吨)

数据来源:WIND、中信建投期货 图5:未锻造铜及铜材进口累计值(单位:万吨)

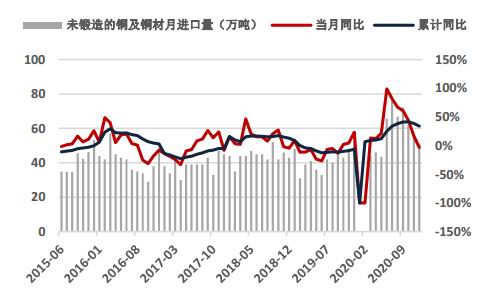

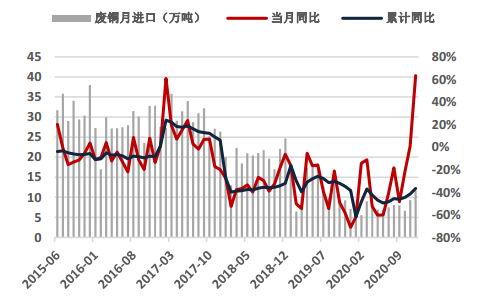

数据来源:WIND、中信建投期货 图6:废铜进口量(单位:万吨)

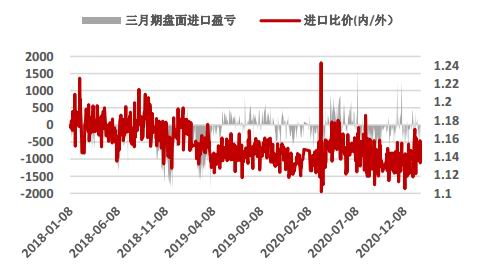

数据来源:WIND、中信建投期货 图7:进口铜盈亏及比价

数据来源:WIND、中信建投期货 图8:到岸升贴水(单位:美元/吨)

数据来源:WIND、中信建投期货 2.3 库存去化 整体上来看,全球显性库存处在去化状态,这预示着表观供需处在紧平衡状态。从升贴水的角度看,LME现货升贴水近来也在持续走强,同样表明现货供需的转好。 图9:全球铜库存(单位:万吨)

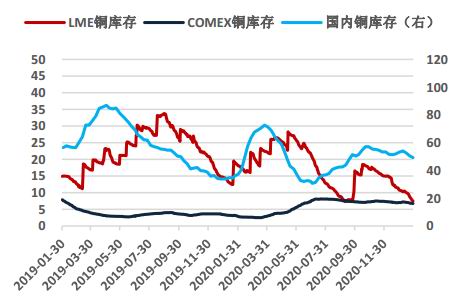

数据来源:WIND、中信建投期货 图10:LME铜升贴水(单位:美元/吨)

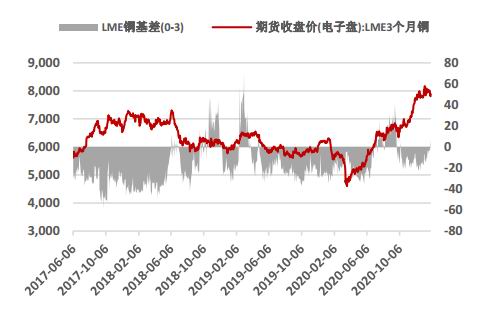

数据来源:WIND、中信建投期货 2.4 需求有望进一步回暖 从12月份数据看,全年仅房地产方面实现正增长,电网、家电、汽车的年度数据都是下滑的。不过从月度数据看,汽车行业回暖明细,预计2021年有望延续。而家电方面,在2020年低基数的背景下,20201年有望反弹。电网方面,国网十四五规划期间计划年均投入超700亿美元改善电网,预计能稳定铜需求的基本盘。 图11:电网基本建设投资完成额及同比(单位:亿)

数据来源:WIND、中信建投期货 图12:房地产开发投资额及同比(单位:万亿)

数据来源:WIND、中信建投期货 图13:家电产量累计同比(单位:%)

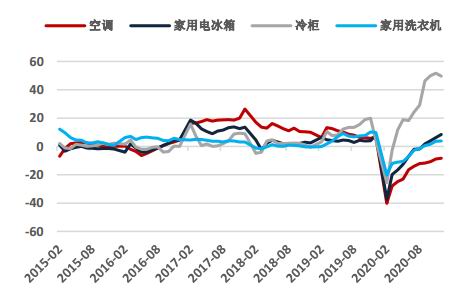

数据来源:WIND、中信建投期货 图14:汽车产销量及同比(单位:万辆)

数据来源:WIND、中信建投期货 中信建投期货 张维鑫 |

|

|  |

|

微信:

微信: QQ:

QQ: