原标题:需求乐观预期待验证 铜价或高位盘整

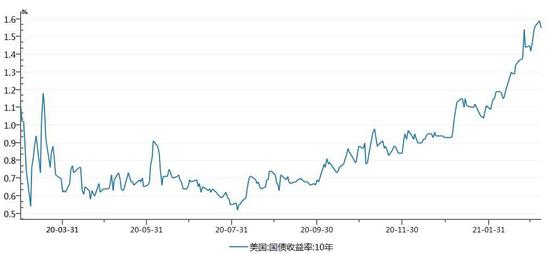

由于经济复苏预期过于乐观使得前期价格暴涨,随着美债收益率及美元指数快速反弹,资金高位减仓也比较明显,后期上涨动力不足。从基本面情况来看,智利、秘鲁等主产国逐渐从疫情冲击中恢复,矿端供应紧缺之势料将缓解,且废铜供应相对宽松;冶炼厂检修较少,精炼铜产量或将增长;国内库存季节性累积,但相对于近几年同期水平,还处于低位,LME铜库存水平也不高。前期市场普遍对节后需求预期乐观,关注预期兑现情况,中短期,铜价或高位盘整,关注前期高点附近的压力。仅供参考。 2月铜价大幅拉升,一方面受宽松政策刺激下通胀预期升温的炒作,另一方面矿端供应紧张,精铜库存处于低位,“就地过年”政策下需求预期乐观,2月沪铜(67490, 900.00, 1.35%)指数最高达到70730,是近十年的高位。 美债收益率攀升引发恐慌 美国2月季调后非农就业人口增加37.9万人,远超预期,失业率为6.2%,前值为6.3%。同时,1.9万亿美元刺激计划将落地,强劲的数据及大规模的政策刺激进一步加剧通胀担忧,10年期美债收益率创去年2月以来新高,逐渐接近2%的目标。一方面宽松政策持续,各国央行尚未有紧缩倾向,经济复苏到繁荣已成为市场共识,在通胀上行的前中期,大宗商品整体表现较好;另一方面,过去一段时间的通胀预期已经反映到当前价格中,未来的价格走向将体现政策转变的预期,这也是近期由美债收益率上行引发金融市场大幅波动的主要原因之一。另外,随着疫苗普及、就业改善,经济复苏预期加强,美元指数也出现较大反弹,对铜价有一定的压力,不过当前原油还处于补涨阶段,压力相对有限。后期需重点关注的是美债收益率能否达到2%、美联储货币政策倾向、加息预期及QE退出等。 图1:10年期美债收益率

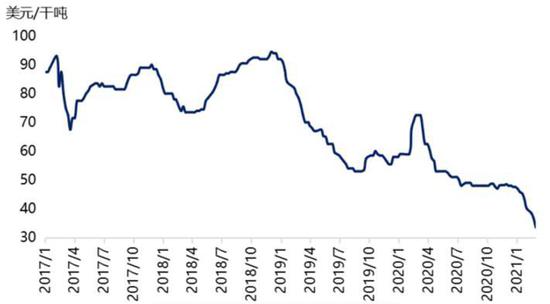

数据来源:WIND,长安期货 国内经济增长目标明确,政策稳健 2月中国制造业PMI为50.6%,环比下滑0.7个百分点,假日因素对企业生产经营影响较大,生产指数大幅回落1.6个百分点至51.9%,新订单指数回落0.8个百分点,原材料库存下降1.3个百分点至47.7%,制造业生产经营活动增速放缓,节后恢复正常,3月制造业数据有望向上修复。2021年政府工作报告提出,国内生产总值增长6%以上,消费、投资、净出口各项指标均能从疫情冲击中恢复。政策上,货币政策趋向正常化,2020年年底M2同比增速见顶,1月新增人民币贷款3.81万亿元,央行多次强调稳健的货币政策不急转弯,2月中下旬银行间同业拆借利率达到相对高位,3月初小幅下滑。国内宏观环境相对稳定。 短期铜精矿供应仍偏紧 3月初进口铜精矿TC继续回落,处于35美元/干吨下方,矿端供应偏紧之势延续,我的有色网统计7个主流港口铜精矿库存共计48万吨,环比减少6.3万吨,近期到港少,提货多,多个港口库存普遍下降。中国2021年1-2月累计进口铜矿砂及其精矿379万吨,累计同比增加0.9%;1-2月未锻轧铜及铜材进口88.4万吨,同比增加4.7%。1月进口数据受到智利港口的狂风拖累,3月进口数据或释放船期延误导致的增量。废铜方面,随着铜价下跌,精废价差缩窄,消费逐渐恢复,废铜供需均在好转。 图2:铜精矿现货TC

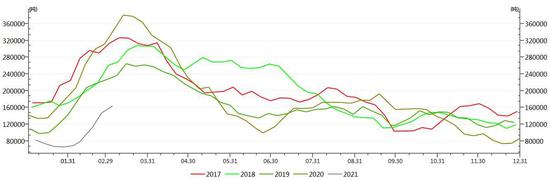

数据来源:我的有色网,长安期货 精铜产出增长,国内库存累积 2月SMM中国电解铜产量为82.18万吨,环比增加2.89%,同比增加20.31%,2月产量增长主因部分冶炼厂从检修中恢复;从3月排产情况来看,尽管加工费持续下移,但粗铜供应尚充足,3月炼厂基本无检修计划,产量料将提升。 2月以来,LME铜库存持续徘徊于低位,3月初小幅增加2800吨至7.9万吨。国内库存处于传统累库阶段,摆脱低位,3月初上期所铜库存增加1.5万吨至16.3万吨,跟往年同期水平相比,还处于偏低位置,库存累积一般要到3月底才结束,短期库存水平或将继续上行。 图3:上期所铜库存

数据来源:我的有色网,长安期货 需求乐观预期有待验证 节后3、4月份本身就有小旺季预期在,需求预期偏乐观。3月后,铜杆厂完成复工,消费向好,去年同期经济活动恢复后企业开工大幅抬升,今年预计增量有限。2季度是空调生产的旺季,下游企业有提前备货的需求,将带动铜管等消费。年底汽车生产高峰已过,汽车产量增速料将放缓,不过鉴于政策上支持力度大且新能源汽车行业发展速度快,汽车用铜量还有提升的空间。 市场情绪来看,前期铜价大涨后持仓量迅速下滑,资金有了结倾向,不过当前总体持仓量还偏高。2月底来,COMEX1号铜非商业多头持仓也有大幅下降,继续看涨意愿不强,同时,空头增仓并不明显,暗示铜价高位盘整。 综上所述,由于经济复苏预期过于乐观使得前期价格暴涨,随着美债收益率及美元指数快速反弹,资金高位减仓也比较明显,后期上涨动力不足。从基本面情况来看,智利、秘鲁等主产国逐渐从疫情冲击中恢复,矿端供应紧缺之势料将缓解,且废铜供应相对宽松;冶炼厂检修较少,精炼铜产量或将增长;国内库存季节性累积,但相对于近几年同期水平,还处于低位,LME铜库存水平也不高。前期市场普遍对节后需求预期乐观,关注预期兑现情况,中短期,铜价或高位盘整,关注前期高点附近的压力。仅供参考。 长安期货屈亚娟 |

|

|  |

|