报告摘要 短期油价或将维持偏弱春节假期外盘油价大跌,主要来自中国疫情对成品油需求担忧,及金融市场恐慌悲观情绪。因二月初中国多地推迟复工,以及民众自我隔离延续,交运需求或仍将受到抑制。恢复进度取决于疫情控制节奏,初步估计二季度或将逐渐恢复。 中期存在探底回升空间目前市场过度关注需求端忧虑,而忽略供应端利比亚的大幅减产,足以对冲短期需求降幅。油价大跌充分释放利空已经接近前低位置,逐渐筑底后或对利多更为敏感。若欧佩克提前至二月召开会议启动托底措施扩大减产,以及地缘事件导致更多供应中断,或将成为反弹契机。 长期关注炼厂利润压力全球炼厂利润自去年四季度秋季检修后持续疲弱。一月中国受到疫情冲击,成品油累库程度较高,节后开工或将受到影响。新加坡需求疲弱利润延续承压,或将反向输出至欧美,压制全球炼厂利润。2020年是全球新炼能投产大年,若成品油需求持续疲弱或将加速老炼厂退出节奏,对原油需求造成不利影响,压制油价区间中枢。 总体而言,目前油价利空主要来自需求:中国疫情减少交运需求,炼厂利润低位施压开工;利多主要来自供应:利比亚供应中断、欧佩克超额减产、美国增量放缓。沙特托底与美国压顶政治诉求下,若需求端压力能通过供应端调节,中期或仍将维持宽幅震荡。短期疫情利空尚未消散,油价或维持偏弱。待疫情恢复需求好转,供应中断或支撑油价探底回升。单边策略暂观望,等待筑底回升契机。

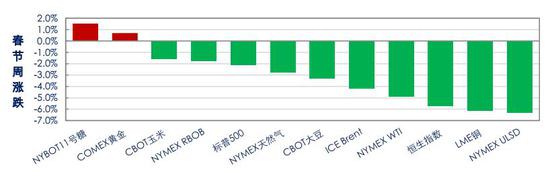

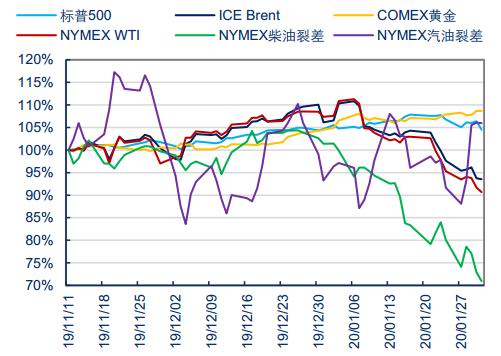

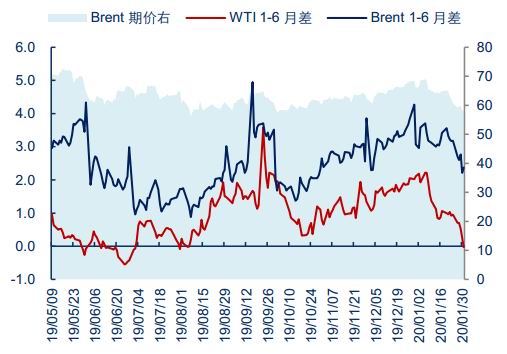

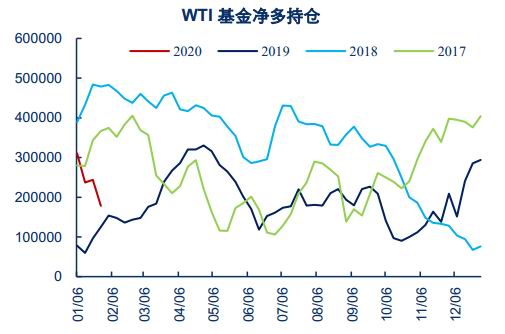

1.回顾 春节期间外盘商品价格普遍下行,国际油价亦大幅回落;ICE Brent、Nymex WTI、Nymex ULSD、Nymex RBOB自1月14日-1月31日累计跌幅分别达到-4.6%,-4.8%,-6.3%,-1.7%。原油月差伴随单边下行,基金净多持仓快速下降。中国新型冠状病毒疫情扩散,导致油品需求担忧及市场悲观情绪。虽利比亚油田全面断供亦未能企稳油价,引发欧佩克紧急商议提议再度扩大减产。 图1:外盘期货涨跌比较

数据来源:Bloomberg 中信期货研究部 图2:两油月差走势比较 单位:美元/桶

数据来源:Bloomberg 中信期货研究部 图3:Brent基金净多持仓 单位:手

数据来源:Bloomberg 中信期货研究部 图4:WTI基金净多持仓比较 单位:手

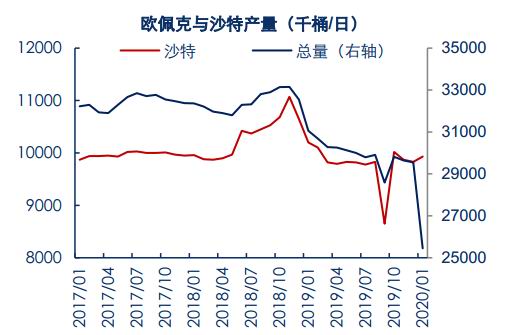

数据来源:Bloomberg 中信期货研究部 2.供需 新型冠状病毒引发油品需求担忧。疫情爆发导致春节期间国内航空及公路铁路出行量均大幅下降。2003年非典期间,二季度空运、陆运、海运出行量分别减少约50、25、10%;若等比例参考,2020年一季度中国交通油品需求或下降60-80万桶/日。2019年中国油品总需求约1451万桶/日,同比增加50万桶/日;全球同比增加80万桶/日,增量主要来自中国。本轮疫情或使中国油品需求降至十年低位。 欧佩克商议扩大减产托底油价。由于中国疫情导致原油价格下跌,触发欧佩克紧急商议托底措施。据外媒报道沙特提议扩大减产50万桶/日,并将原定三月举行的欧佩克非正式会议提前至二月,成员国尚未达成共识。据初步估算,一月欧佩克产量下降41万桶/日至2823万桶/日,主要来自利比亚减产;若二月供应中断延续,产量或将继续下滑。 利比亚内战导致供应大幅中断。1月11日利比亚问题柏林和谈前夜,哈夫塔将军率领的国民革命军关停国内几乎全部油田。1月27日,利比亚国家石油公司宣布产量已经由此前110万桶/日降至26万桶/日,并可能在几天内进一步降至7万桶/日。高达百万桶的供应降幅短期足以对冲中国需求实际降幅,但需关注油田复产进度。 中东地缘冲突发酵增加断供风险。1月27日一架搭载美国“战场机载通信节点系统”的军机在阿富汗坠落。当日塔利班宣称击落飞机,飞行员及中央情报局高级官员均被击毙;美国国防部声明称无迹象显示飞机坠毁因敌方火力所致,造成2名美军身亡。伊朗媒体称该官员在苏莱曼尼暗杀行动中起到重要作用,但尚未得到证实。美伊均未升级此次冲突,但仍需关注未来风险。 图5:全球原油需求同比增量 单位:百万桶/日

数据来源:Bloomberg 中信期货研究部 图6:欧佩克原油产量 单位:千桶/日

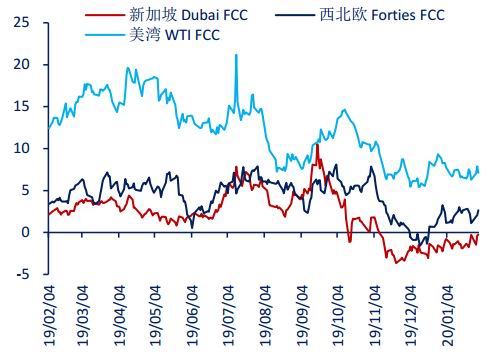

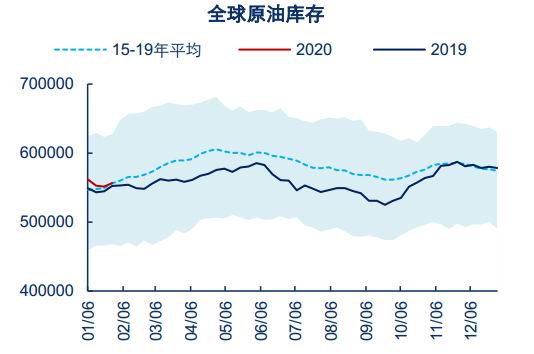

数据来源:Bloomberg 中信期货研究部 3.展望 短期油价或将维持偏弱春节假期外盘油价大跌,内盘开市存在补跌需求。下跌原因来自中国疫情对成品油需求担忧,及金融市场恐慌悲观情绪。因二月初中国多地推迟复工,及民众自我隔离延续,交运需求或仍将受到抑制。恢复进度取决于疫情控制节奏,初步估计二季度或将逐渐恢复。 中期存在探底回升空间目前市场过度关注需求端忧虑,而忽略供应端来自利比亚的大幅减产,足以对冲短期需求降幅。中国市场交易员缺席的春节期间,油价大跌充分释放利空已经接近前低位置,底部位置彷徨后或对利多更为敏感。若欧佩克提前至二月召开会议,启动托底措施扩大减产,以及地缘事件导致更多供应中断,或将成为低位反弹契机。 长期关注炼厂利润压力全球炼厂利润自去年四季度秋季检修后持续疲弱。一月中国受到疫情冲击,成品油累库程度较高,节后开工或将受到影响。新加坡需求疲弱利润延续承压,或将反向输出至欧美,压制全球炼厂利润。2020年是全球新炼能投产大年,若成品油需求持续疲弱或将加速老炼厂退出节奏,对原油需求造成不利影响,压制油价区间中枢。 总体而言,目前油价利空主要来自需求:疫情减少交运需求,利润低位施压开工;利多主要来自供应:利比亚供应中断、欧佩克超额减产、美国增量放缓。沙特托底与美国压顶政治诉求下,若需求端压力能通过供应端调节,中期或仍将维持宽幅震荡。短期疫情利空尚未消散,油价或维持偏弱。待疫情恢复需求好转,供应中断高位或支撑油价探底缓慢回升。单边策略暂观望,等待筑底回升契机。 图7:全球炼厂利润比较 单位:美元/桶

数据来源:Bloomberg 中信期货研究部 图8:全球高频原油库存 单位:千桶

数据来源:Bloomberg 中信期货研究部 中信期货 桂晨曦 |

|

|  |

|