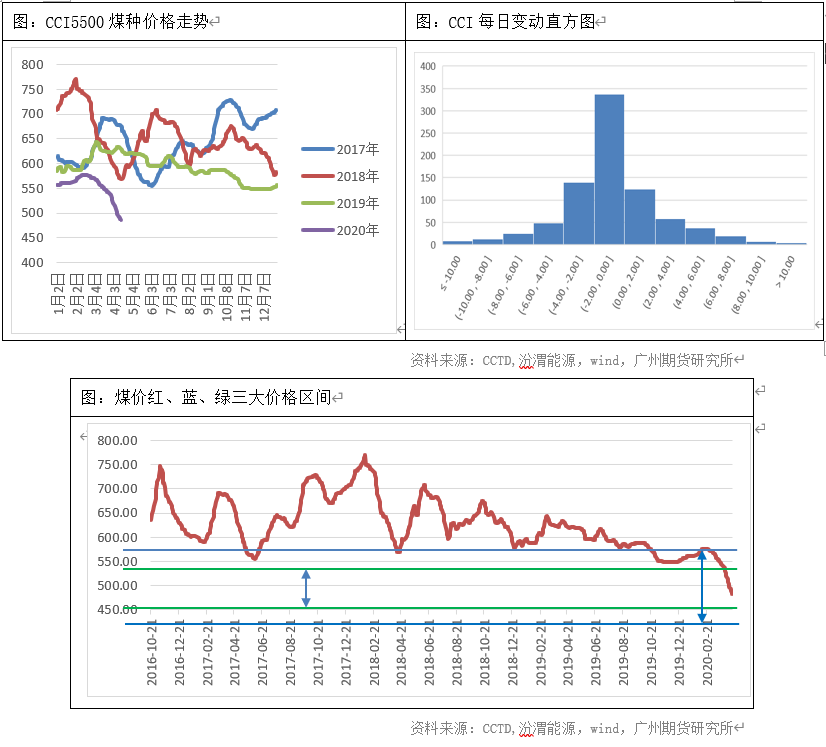

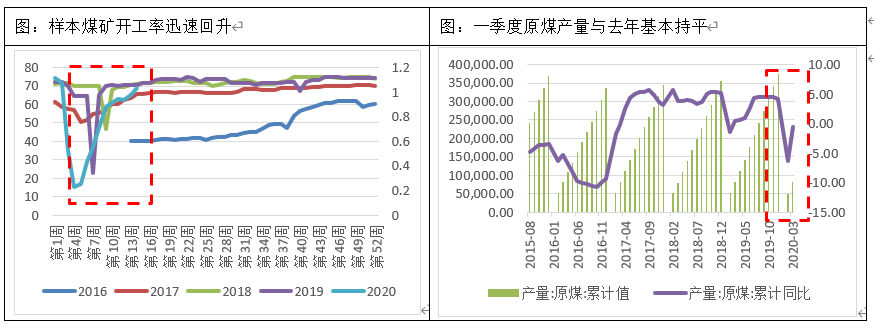

摘要: 煤价加速下行突破红色区间,CCI指数公布以来第二次停止更新 动力煤价格突破蓝色区间,港口实际成交价下探至红色区间,政府将采取较强力度的政策对煤价进行调控以稳定煤价。而由于近期煤炭市场价格持续下行,为避免市场参与者对价格走势形成误判,煤炭资源网暂停发布CCI5500现货指数。 龙头煤企优惠政策抢夺市场,引发港口贸易商恐慌性抛货 由于利益分歧较大,煤企与电企年度长协并未签订,叠加疫情对制造业带来重创,动力煤实际需求大幅下降,神华等四大煤企4月发布量价优惠政策,对长协兑现率高的下游进行降价补贴,抢夺市场份额,一度引发港口煤市恐慌性抛货。 一季度煤矿开工迅速恢复,内产原煤与去年基本持平 疫情爆发后国家坚决保证电煤供应,煤矿开工率回升迅速,一季度原煤产量与去年同期基本持平,原煤供应充足。预计二季度原煤产量将回归正增长。 进口煤价格优势渐失,年内通关政策逐步趋严 一季度我国煤炭进口量同比大幅增加28.4%,多数港口今年剩余进口配额已经不多,海关禁止进口煤异地报关,进口煤通关难度大幅增加。海外疫情持续爆发,全球原煤需求出现明显下滑,国际煤价将大概率持续下跌,价格优势将再度突显,但我国出于保护国内煤企利益考虑,放开进口煤通关政策难度较大,预计年内进口煤通关量将大幅下降。 北港库存接近临界值,疏港压力逐渐增加 疲软的发运需求使环渤海港口煤炭调入量远大于调出量,造成港口库存持续累积至接近满库,创下历年来新高,疏港压力持续增加。但中下游港口库存也一直维持高位,下游用户在煤价持续下跌的过程中采购意愿更低,港口库存去化压力较大。 铁路运量下降明显,港口船舶一度降至个位数 大秦线一季度发运量仅高于2016年,下游发运意愿下降加上高速公路免费汽运致使价格大幅下降,货车发运对铁路发运产生了一定的挤兑效应。秦皇岛港口锚地船舶数量一度降至个位数,煤船比大幅创下历史新高,港口吞吐量持续维持低位。 电厂日耗量回升乏力,缺失的需求难以回补 沿海六大电厂日耗量同比下降明显,一季度发电量增速跌至负值,电煤需求降至冰点,冶金、化工等行业开工率有一定回升,但回升速度较缓慢。原煤供需增速差劈叉后加速分化,供应过剩缺口持续扩大。 政策调控力度逐渐增强,中长期煤价走势仍将回归基本面 短期内煤炭价格调控政策力度逐步加强,现货及近月合约有一定的反弹动能,但中长期来看煤价走势仍然取决于供需基本面,供应宽松缺口依然较大,远月合约偏悲观,建议多7空9或多9空11正套策略。 正文部分: 煤价加速下行突破红色区间,CCI指数公布以来第二次停止更新 环渤海CCI指数自3月以来持续处于下行状态,3月初每日跌幅相对较小,在1-2元左右,随后开始加快了下跌的速度,月末日跌幅甚至达到5-6元,从543跌至483仅用了17天,日均下跌3.5元。CCI指数是综合环渤海煤炭成交价的加权指数,实际价格还需要再CCI基础上下浮10-15元才能正式成交,也就意味着在4月中旬环渤海地区港口煤成交价已经跌破470元。随后煤炭资源网宣布停止更新CCI指数,通知原文如下:由于近期煤炭市场价格持续下行,市场观望气氛浓厚,现货市场上的活跃度显著下降,为避免市场参与者对价格走势形成误判,于2020年4月17日开始暂停发布CCI5500现货指数。CCI指数在发布以来第二次由于极端行情停止更新,而上一次是在2017年9月28日,国庆节后恢复报价,而彼时5500大卡煤价在710元上方。通过对比两次CCI停止更新,不难发现两次CCI指数停更时的煤价走势均较为异常,过快上涨或者过快下跌,而CCI指数发布的目的是为了对港口进行指导,在极端行情下实际成交价与CCI指导价相差较大时,CCI指数也将失去指导意义,这里便涉及到煤价异常波动区间的概念。 2017年1月,国家发改委、中国煤炭工业协会、中国电力企业联合会、中国钢铁工业协会四部门联合签署了一份《关于平抑煤炭市场价格异常波动的备忘录》,为稳定煤价在合理区间内波动,备忘录对煤价波动分成三个阶段:绿色区域(价格正常),是指价格上下波动幅度在6%以内,价格区间500-570元;蓝色区域(价格轻度上涨或下跌),是指价格上下波动幅度在6%~12%之间,上方区间570-600元,下方区间470-500元;红色区域(价格异常上涨或下跌),价格上下波动幅度在12%以上,高于600元以及低于470元。《备忘录》指出,当动力煤价格位于绿色区域,充分发挥市场调节作用,不采取调控措施;当价格位于蓝色区域,重点加强市场监测,密切关注生产和价格变化情况,适时采取必要的引导措施;当价格位于红色区域,启动平抑煤炭价格异常波动的响应机制。这也意味着随着煤价上涨/下跌至蓝色区间时,政策调控力度逐步增强,当煤价达到红色区间时,政府将采取较强的调控措施稳定煤价。而近期的煤价已经快速跌至蓝色区间并下探红色区间,政策调控的力度也将越来越强。

龙头煤企优惠政策抢夺市场,引发港口贸易商恐慌性抛货 神华集团公布4月动力煤销售政策,5500卡煤种外购现货月度长协价跌至536元,环比3月下跌26元,同时除了价格下跌以外,针对外购长协,根据兑现率不同,神华采取阶梯式优惠政策,“如兑现率在90%(含)-95%之间,则整体下调5元/吨;如兑现率95%(含)-100%之间,整体下调10元/吨;如兑现率达到100%(含)以上,整体下调15元/吨。”作为产业龙头,神华集团每月外购长协报价对市场价格指导作用较强,4月销售政策除了月度外购煤价格大幅下跌以外,阶梯式量价优惠政策则表明了神华抢夺市场份额的决心,随后中煤、伊泰、同煤等大型煤炭生产集团纷纷跟随。龙头抢夺市场使得中小型贸易商要以更低的报价才能成交。受制于需求的疲软,加上行业龙头带头抢夺市场,下游用户“买涨不买跌”,采购意愿更为冷淡,形成恶性循环,成交价格出现崩盘。而作为电煤终端用户,火电厂“坐山观虎斗”。煤电企业年度长协合同迟迟未能签订,关键点也在于双方对于成交基准价的分歧。 煤炭企业与电力企业每年签署年度长协合同,中长期合同占据电力企业大部分的用煤量,对市场煤价起到重要的托底指导作用。而2020年煤电长协尚未签订的主要原因在于双方对于长协合同基准价的分歧,煤企认为基准价应维持535元不变,然而煤价持续下行,发电企业希望下调基准价,降低原煤采购成本,同时防止出现长协煤价格高于市场煤的情况。因为当市场煤价格远低于长协煤价格的时候,长协合同兑现率将大幅降低,由此一来长协合同稳定煤电市场的作用将大打折扣。基于煤电企业存在明显的利益冲突,今年煤企与电企关于价格问题博弈至今未达成共识。 签订年度长协合同主要是为了保证电力企业煤炭供应量,避免出现在用电高峰季节电厂被迫采购高价原煤,火力发电成本大幅抬升从而使电厂盈利水平大幅下降甚至产生亏损。由于原煤是市场化商品,而电力则是以国家计划调控为主,电力企业的生产弹性远小于煤企,是较为被动的价格接受者,因此年度长协合同是缓和“市场煤,计划电”矛盾的重要方式。而如今现状是煤炭供应逐渐宽松,电厂常备库存也处于高位,电力企业行业话语权逐步增强。 由于疫情爆发导致电煤需求大幅下滑,同时年度长协未签订使原本需要保供的“原煤供应量”大幅下降,属于年度长协合同框架内的原煤采购量由长协化变为市场化,造成的结果就是这部分的采购量不再受长协约定影响,价格更多由原煤的供需情况决定,这也是加速煤价崩盘的直接导火索。

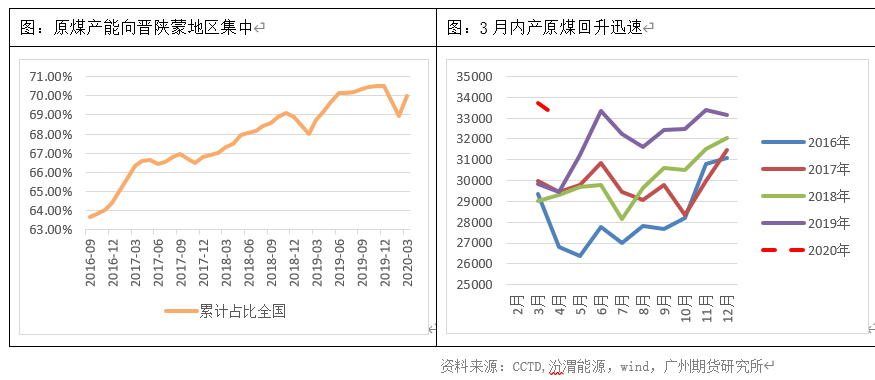

一季度煤矿开工迅速恢复,内产原煤与去年基本持平 煤炭行业“十三五”供给侧改革任务已经基本完成,落后产能大量淘汰,违规开采煤矿带来的表外产能逐步减少,新投建产能向晋陕蒙三大主产区集中,单井规模逐步大型化、智能化,百万吨以上煤矿产能占比超过70%,数量也接近1/3,核定总产能也较供给侧改革前有明显增长。 表:原煤产能统计 煤矿规模 | 总产能 | 产能占比 | 煤矿数量 | 数量占比 | 30万吨以下 | 33312 | 7.27% | 1942 | 44.31% | 30-100万吨 | 92041 | 20.08% | 1375 | 31.37% | 100-500万吨 | 189079 | 41.26% | 933 | 21.29% | 500-1000万吨 | 53380 | 11.65% | 74 | 1.69% | 1000万吨以上 | 90480 | 19.74% | 59 | 1.35% | 合计 | 458292 | 100.00% | 4383 | 100.00% |

资料来源:国家能源局,广州期货研究所 今年春节长假期间爆发新冠疫情,使节后本该迅速回升的制造业开工率迟迟未能恢复。而电力供应属于刚性需求,因此在疫情期间能源局、发改委先后发文要求加快推进煤矿复工复产,保证电煤供应。由于煤炭主产区内蒙、山西、陕西省非疫情重灾区,因此煤矿复工复产阻力相对较小,神华、中煤、陕煤、同煤等国有企业率先复工,复工审批较为严格的民营煤矿也在3月陆续恢复开工,生产负荷逐步提升。根据统计局公布数据,1-3月全国原煤产量8.3亿吨,累计同比仅下降0.5%。而3月当月原煤产量3.37亿吨,同比增速达到9.6%。在煤矿企业开足马力恢复生产的情况下,3月原煤产量基本上弥补了1-2月由于疫情爆发导致的供应缩量。基于煤矿开工率保持稳定的状态下,预计二季度原煤累计产量增速将恢复正增长。

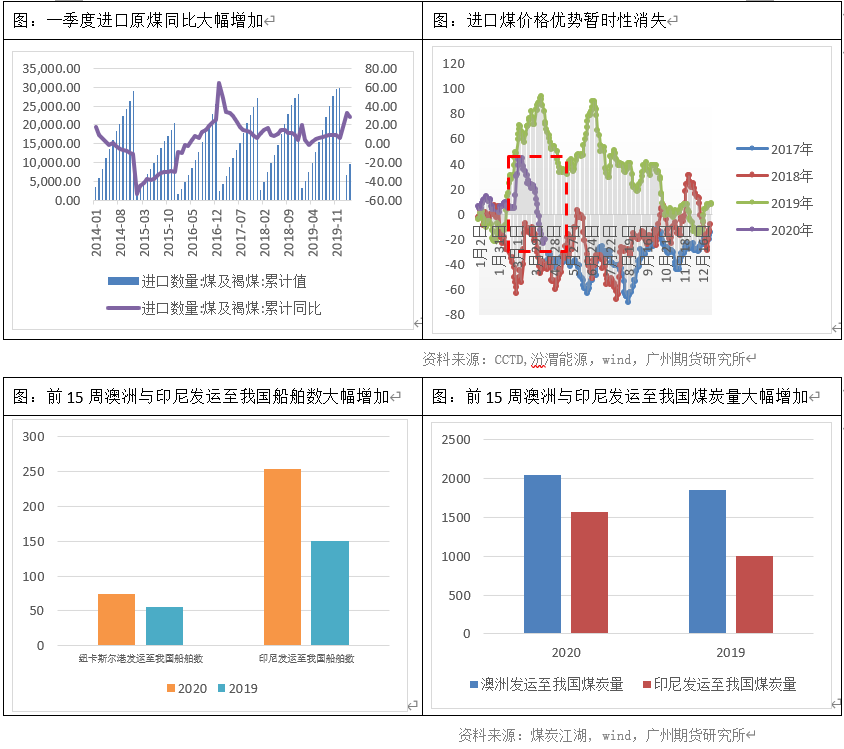

进口煤价格优势渐失,年内通关政策逐步趋严 根据海关公布数据,2020年一季度累积原煤进口量9577.8万吨,累计同比大幅增加28.4%,从进口数据来看煤炭进口丝毫没有受到新冠疫情影响,甚至还远高于去年同期。尽管3月份开始各地海关禁止异地报关,但终端沿海电厂依然可以通过招标形式采购进口煤,因此一季度原煤进口量超预期增长,月均进口量达到3193万吨。 从进口量来看一季度超预期的进口煤通关量提前透支了进口额度,华南地区部分港口已经用完全年进口通关配额,广西、华东部分港口配额使用率超过60%,在不增加通关配额的情况下二季度进口煤通关量预计将出现较大幅度的下滑。 从进口价格来看由于近期国内煤价大幅下跌,进口煤性价比逐渐降低。2019年全年进口煤与国内煤价差较大,甚至产生了交割利润空间。短期来看进口煤与国内煤价差持续收窄,终端采购进口煤的意愿出现明显减弱。但由于海外新冠疫情持续爆发,全球制造业开工率大幅下滑,国际煤炭需求遭受沉重打击,国际煤价下行压力巨大。而东亚地区疫情相对稳定,制造业也处于恢复阶段,国际煤将大量涌入中国甚至东亚市场。而在国内煤价跌幅逐步收窄的情况下,进口煤性价比或将再度走高,在中长期来看将大概率提升终端用户的进口意愿。 在全球经济危机的背景下,进口煤与国内煤的价格博弈更为激烈,为保护国内煤矿企业利益,预计进口煤通关政策难以放松,今年将大概率维持较为严格的进口煤通关政策。

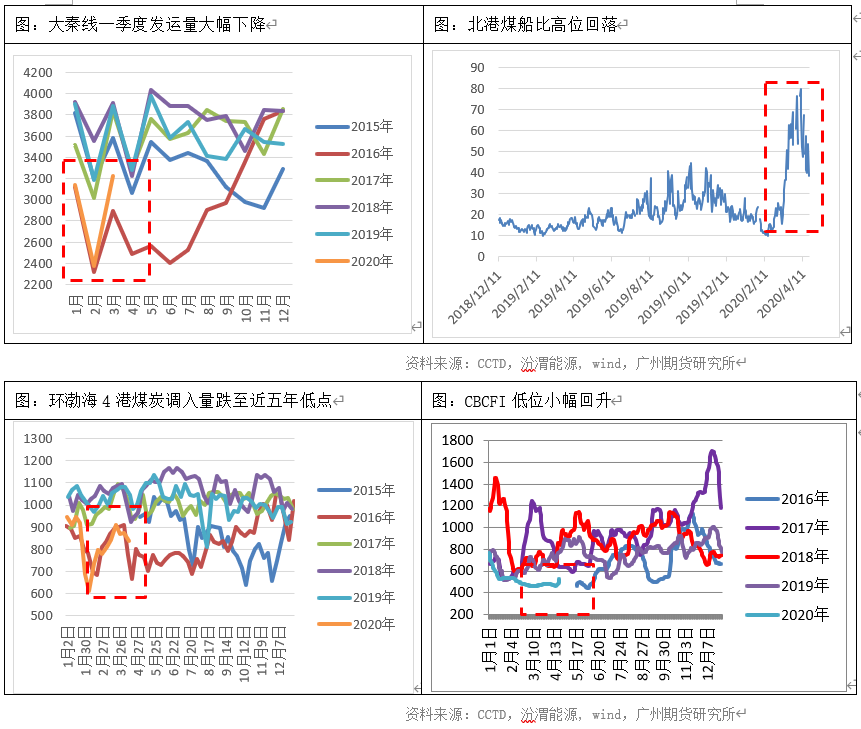

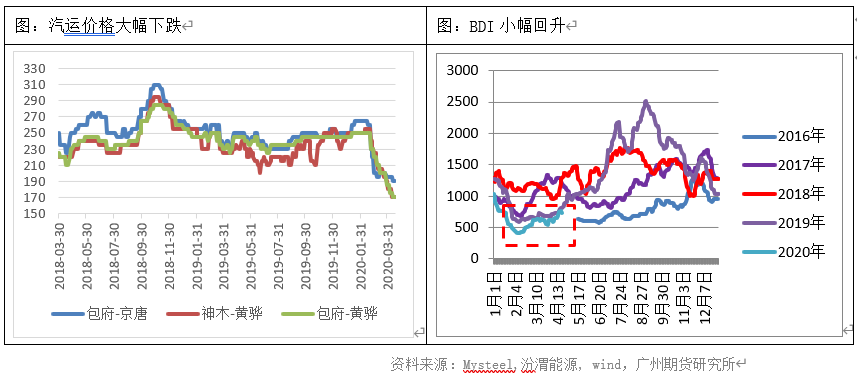

北港库存接近临界值,疏港压力逐渐增加 作为铁水联运中转港口,环渤海地区以秦皇岛为首九大港口组成的港口群是煤炭中转蓄水池,新年伊始疫情爆发期铁路发运受到较大影响,环渤海地区通过消耗自身库存发运至下游港口,保证终端用户正常用煤采购。而在短暂的局部性煤炭供应紧张过后,环渤海地区港口群库存量持续攀升,4月下旬环渤海六港库存总量超过2200万吨,创下历史新高。铁路发运同比有明显下降,但无奈下游需求实在过于疲软,铁路发运的煤炭推升秦皇岛库存至高位后,沿着支线分流至曹妃甸、京唐、黄骅港等码头,调入量远远大于实际调出量,库存绝对值持续走高。如今环渤海港口库容已经接近满库状态,将可能采取强制疏港措施,进一步打压港口煤价。

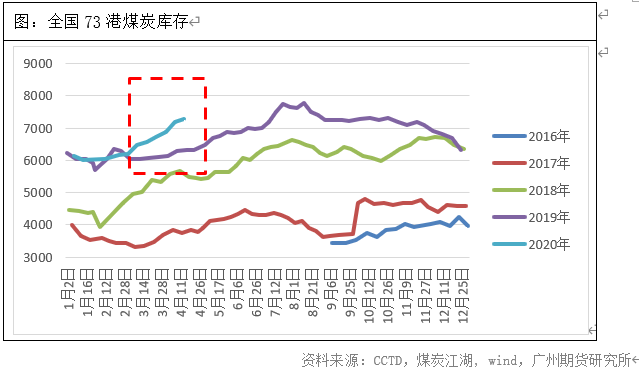

内河港口以及华东、华南地区港口库存长期维持高位,即便是疫情爆发高峰也仅仅是出现小幅回落后迅速回升,南方港口库存较长江口更高,增量主要来源于进口煤的堆存。截至4月15日全国73港动力煤库存7284万吨,同比19年增加15%,同比18年增加33%,呈现出逐年增加的趋势。逐年增加的下游港口库存叠加疲软的终端采购意愿使北港煤炭发运产生较大阻力。

铁路运量下降明显,港口船舶一度降至个位数 一季度大秦线发运量跌至2016年供给侧改革以来最低值,累计发运煤炭8732万吨,同比19年下降20.4%。在铁路发运量大幅下降的情况下,环渤海港口库存仍然持续增加,也反映出实际调入调出量存在较大差异。下游采购量持续走低也导致煤炭运输船只数量持续下降,4月初秦皇岛锚地船舶数量甚至跌至个位数,再加上港口时而因大风大雾封航,实际港口吞吐量降至冰点。 下水煤除了通过铁路发运以外,由于近期高速公路免收路费,汽运价格也大幅下降,部分地区通过汽运发运下水煤成本低于铁路发运,而这部分汽运到港量并未体现在港口调入量的数据里,实际调入调出差更大。 在煤价跌至蓝色区间后,下游电厂增加了原煤采购量,开启了一轮小规模补库,海运费也有明显反弹,但运费反弹并非完全由于原煤采购的增加,另一个重要原因是砂石市场依然火爆,部分煤船改运砂石,进一步推升了海运费的上涨。从中长期来看煤炭发运增加并不具有可持续性,解决原煤供需矛盾才是稳定煤价最重要的驱动力。

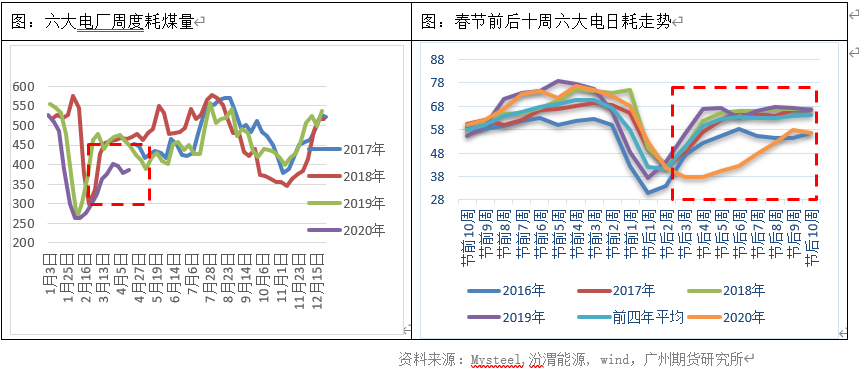

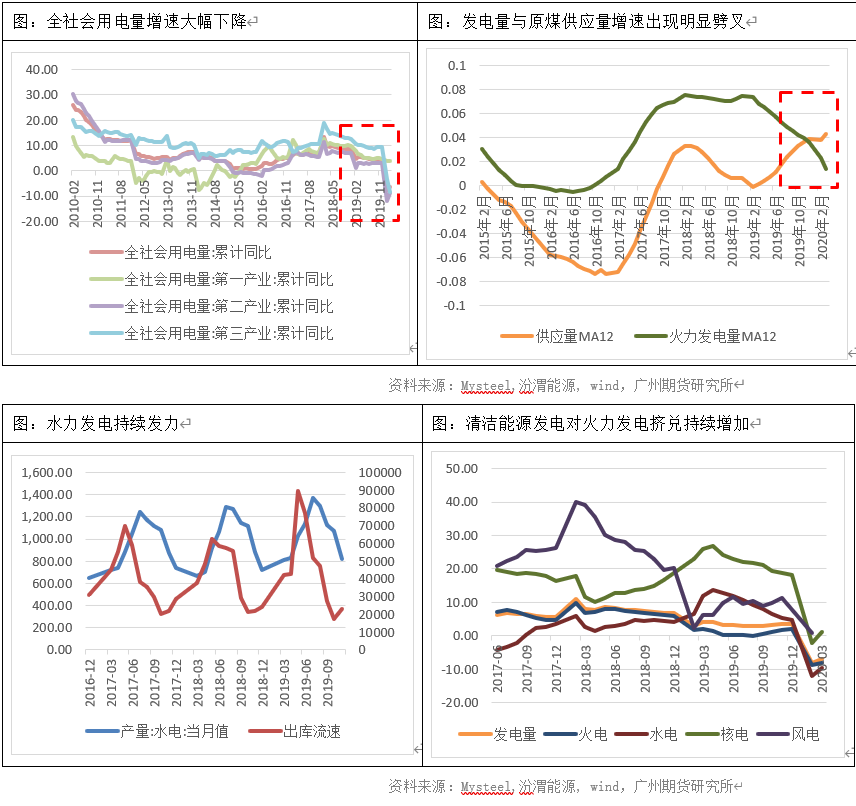

电厂日耗量回升乏力,缺失的需求难以回补 受新冠疫情爆发影响,2月份我国制造业基本处于停滞状态。随着疫情逐步得到控制,3月全国各地陆续复工复产,但由于到岗人员需要隔离以及严格的复工复产审批手续,制造业整体产能利用率恢复进度缓慢,因此沿海六大电厂日均耗煤量虽有回升但总体水平依然偏低。一季度沿海六大电厂累计耗煤总量4969万吨,同比2019年下降16.4%,实际日耗量也仅仅在55万吨左右徘徊。进入5月份气温将有明显回升,供热用煤量将进一步下降,电煤需求进入季节性淡季。

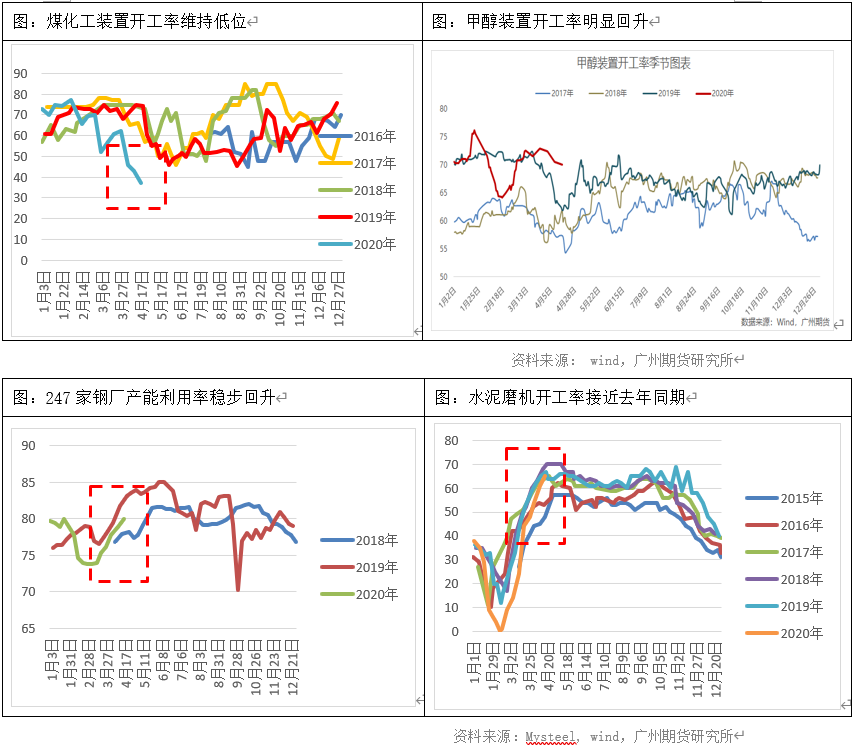

2017年以前原煤供应与电火力发电增速呈现走势强相关性,但自2017年以后原煤供应与火力发电增速存在明显收窄,自2019年以来供需增速差呈现负相关走势,并在2019年末出现相交劈叉的状况。火力发电耗煤占动力煤消费量61.26%,且历年来占比变化不大,也就意味着供需增速劈叉并非由于其他行业耗煤需求大幅增加而导致,而是原煤供应过剩缺口持续扩大,持续下行的煤价也充分反映了原煤持续过剩的供需状况。在供应过剩持续宽松的背景下,新冠疫情的爆发成为了压弯煤价的最后一根稻草。 近几年以来我国经济进入低增速时代,用电量的增速已下降至5%以下。而我国优先鼓励清洁能源发电,因此虽然作为发电主要能源,煤炭发电占比逐渐下降。而煤炭行业已由供给侧改革时期的产能收缩周期进入如今的产能扩张周期。2020年一季度全社会用电量5493亿千瓦时,累计同比下降6.5%。诚然一季度用电量负增长主要原因是受到新冠肺炎疫情的拖累,但我国经济增速逐年下降是不争的事实,除了水电、风电等清洁能源的挤兑效应以外,火电增速自身的下滑才是电煤需求下降的最根本原因。 其他的原煤消费行业包括冶金、化工的用煤需求也在疫情发酵下全面下滑,煤化工行业复工复产相对较快,钢铁水泥等冶金制造业也在稳步提升生产负荷,预计化工、冶金行业二季度将环比一季度有明显提升,但其他制造业耗煤量占比较小,对原煤需求的边际作用相对有限,原煤需求将大概率维持下行状态。

政策调控力度逐渐增强,中长期煤价走势仍将回归基本面 煤价逐渐下探红色区间,由于煤矿开采属于高固定成本低生产成本行业,前期投入资金量较大,生产成本相对较低,生产弹性较小,毛利润较高,难以轻易主动进行减停产,因此国家及地方政府陆续出台煤矿生产及销售政策对原煤供应进行限制,具体如下表所示: 表:近期煤市重要政策梳理 组织/地区 | 政策 | 中国煤炭工业协会、无烟煤、炼焦煤协会 | 要求煤企限产保价,建议限产10% | 内蒙 | 全面清查2000年以来煤炭资源开发利用中违规违法的事、违规违法的人,重拳整治煤炭资源领域违规违法问题 | 榆林 | 开展税务,环保等检查,严查一票煤 | 四大煤企 | 停止价格战,联合挺价,要求5500大卡煤种销售价格不得低于485元 |

资料来源:公开资料整理,广州期货研究所 短期来看政策端将有所发力,煤市不断传出利好消息,但总体而言只能暂缓煤价的跌势,中长期来看供应过剩的缺口依然较大。需求提升乏力已成较为确定的事实,因此缩减原煤供应才是稳定煤价的最强有力驱动因素。而政策的发布存在执行力度、时效性等较多不确定性,政策密集出台将在短期内提升市场信心,近月煤价将有一定的反弹动能,中期来看远月依然承受较大的压力,在基本面未能发生重大逆转的情况下,建议布局多7空9、多9空11正套策略。 |

|

|  |

|